In diesem Artikel ist es mein Ziel, dich im Thema ETFs fit zu machen. Ausführliche Erklärungen, Tipps, Infos und Vorlagen zum Vermögensaufbau mit ETFs findest du in meinem 👉 ETF-Workbook. Mit dem Workbook kommst du definitiv schneller & sicher zu deinem ETF-Erfolg.

Inhaltsverzeichnis

Wenn du schneller zu den unterschiedlichen Themen springen willst, dann benutze doch dieses kurze Inhaltsverzeichnis:

Was sind ETFs?

Starten wir einmal mit dem Begriff „ETF“. Wofür steht das Wort überhaupt? Der Begriff ETF kommt aus dem Englischen und bedeutet soviel wie “ Exchange Traded Fund“. Zerlegst du den Begriff in seine einzelnen Wörter, wird dir schnell klar, worum es geht.

💡 „Exchange“ –> Börse

💡 „Traded“ –> gehandelt

💡 „Fund“ –> Fonds

Ein ETF ist somit ein an der Börse gehandelter Fonds. Doch was bedeutet das genau? Und sind Fonds und alle Aktien nicht zu risikoreich?

Zur Info: In meinem Workbook erkläre ich dir alles, was du über ETFs wissen musst und du bekommst zusätzliche Aufgaben um schneller zu deinem ETF-Depot zu gelangen.

Was sind Fonds?

Ein normaler geschlossener Fond hält mehrere unterschiedliche Aktien. Dies kann zu einem Thema sein, einer Marktregion oder einfach nach belieben des Fondsmanagers.

Der Vorteil eines Fonds gegenüber dem Kauf von einzelnen Aktien ist, dass du direkt eine hohe Diversifikation in deiner Anlage hast. Du kaufst direkt ein Paket von Aktien.

Eine Sache sollte dir ebenfalls aufgefallen sein. Jeder Fonds hat einen Fonds Manager, der aktiv neue Aktien auswählt. Der Fonds Manager kontrolliert somit, welche Aktien in deinen Fonds kommen.

Was ist Unterschied zwischen einem ETF und einem normalen Fonds?

Ein ETF hält ebenfalls mehrere unterschiedliche Aktien, genauso wie ein normaler Fonds, aber er fokussiert sich auf einen Markt (Index). Dies kann eine gewisse Region, wie Deutschland, USA, oder China, sein oder auch eine Branche.

Im Gegensatz zum Fonds, versucht der ETF allerdings nur einen Markt nachzustellen. Der Fonds und sein Fondsmanager probieren jeden Tag den Markt zu schlagen. Die allerbesten Aktien im Markt zu finden, ist natürlich sehr schwer. Schließlich will der Fondsmanager, der Beste sein – und besonders besser als der Markt. Dafür bekommt er schließlich sein Geld. In anderen Wort: Der Fondsmanager erhebt Gebühren für seine Arbeit und die Wahl der Aktien, wodurch dem Kunden höhere Kosten entstehen als bei einem ETF.

Tabelle: Unterschied Aktien, Fonds & ETFs

| Einzelaktien | Aktive Fonds | ETFs | |

| Aktienauswahl | Selbstauswahl – Du bestimmst alle Aktien | Fondsmanager wählt Aktien aus | Aktien werden an Hand eines Indexes ausgewählt |

| Diversifikation/Sicherheit | ❌ Gering | ✅ Hoch | ✅ Hoch |

| Kosten | ✅ Gering | ❌ Hoch | ✅ Gering |

| Liquidität/Flexibilität | ✅ Hoch | ❌ Gering | ✅ Hoch |

| Transparenz | ✅ Hoch | ❌ Gering | ✅ Hoch |

Leider hat man festgestellt, dass Fondsmanager sehr selten den Markt schlagen können. Oder in anderen Worten: Eine höhere Rendite als der Markt schaffen sie nicht. An Hand dessen wurden ETFs entwickelt.

Ein ETF spiegelt die Marktentwicklung, wie zum Beispiel die deutsche Marktentwicklung, ab. Der ETF tut dies, in dem er einen Index abbildet. Will der ETF den deutschen Markt nachstellen, bildet er den Deutschen Aktien Index (DAX) ab.

Natürlich kann er auch den Markt der Entwicklungsländer (MSCI Emerging Markets) oder den weltweiten Markt (MSCI World) abspiegeln.

Der ETF kauft dann, alle Aktien die sich in dem Markt befinden. Er macht dies zu genau dem gleichen Prozentsatz, wie sie im Markt vorhanden sind.

Beispiel DAX:

Im DAX gibt es 30 deutsche Unternehmen. Dazu gehören Lufthansa, EON, BMW und viele weitere Großkonzerne, die du aus Deutschland kennst.

Diese Unternehmen haben eine unterschiedliche Gewichtung und bilden im Gesamten den DAX.

So hat Adidas eine Gewichtung von 5% am gesamten DAX Wert, die Lufthansa hat 0,58% und so weiter. Alle 30 Unternehmen machen natürlich insgesamt 100% des DAX aus. Der ETF kauft dann genau diese Aktien im gleichen Verhältnis, wie der DAX.

Hast du einen ETF der 100 Millionen an Volumen hat und den DAX abbildet, besteht er aus 5% (5 Mio. Euro) Adidas Aktien, 0,58% (0,58 Mio. Euro) Lufthansa Aktien und so weiter. So weit klar?

Dadurch, dass der ETF automatisiert einen Markt abbildet, hat er natürlich viele Vorteile.

Vorteile von ETFs

Wie du in der obigen Tabelle erkennen kannst, bietet ein ETF viele Vorteile gegenüber Aktien und aktiven Fonds. Diese Vorteile von ETFs erklären wir dir nun nochmals im Details.

✅ Diversifikation

Ein ETF hat genauso wie ein Fonds mehrere unterschiedliche Aktien in seinem Portfolio. Durch die höhere Diversifikation, bist Du besser gegen Rückschläge am Aktienmarkt abgesichert.

Sollte also ein Unternehmen einmal Pleite gehen, dann hast du noch 29 andere Unternehmen in deinem Portfolio, welche sich wahrscheinlich besser entwickeln. In einem MSCI World ETF hast du sogar 1600 Aktien in 23 Industrieländern in deinem Portfolio. Eine große Vielfalt an Chancen und Unternehmen.

Kaufst du Einzelaktien hast du dies nicht.

✅ Niedrige Kosten & bessere Performance

Das Hauptkriterium bei einer Investition ist oftmals die Rendite. Der Aktienmarkt bietet mit einer Durchschnittsrendite von 8,6% im Jahr (über die letzten 50 Jahre) hier eine sehr gute Anlagemöglichkeit. Ein geschlossener Fonds nimmt allerdings 2% – 3% deiner Rendite für das aktive Management des Fonds weg. Der Fondsmanager muss schließlich bezahlt werden.

ETFs sind extrem kostengünstig, da sie nur einen Markt relativ automatisiert nachspiegeln. Ein ETFs kommt daher mit nur 0,2% – 0,5% an Kosten aus.

Gleichzeit schaffen es Fondsmanager oftmals nicht den Markt zu schlagen und haben sogar einer schlechtere Performance als der Markt oder in anderen Worten der ETF.

Daher erwirtschaftet ein ETFs erstmal wesentlich kostengünstiger und Du als Anleger hast über 2% mehr Rendite im Jahr. Dies ist der Hauptgrund warum ETFs in den letzten Jahren so populär geworden sind.

✅ Liquidität & Flexibilität

Wenn Du dich zurück an den Anfang des Artikels besinnst, solltest Du dich an den Teilbegriff des ETF (englisch für Exchange Traded Funds) „Exchange“ erinnern. Der ETF wird nämlich genauso wie Aktien an der Börse gehandelt. Für Dich bedeutet das, dass Du in jedem Moment deinen ETF kaufen und verkaufen kannst.

Bei einem aktiven geschlossen Fonds ist dies nicht der Fall. Dort hast Du meisten Mindestlaufzeiten von mehreren Jahren.

✅ Transparenz

Wählst du selber die Aktien aus und kaufst alle Einzelaktien selber und du hast natürlich die höchste Transparenz über deine Aktien. Dennoch weißt du bei einem ETF immer genau, welche Aktien zu welchem Anteil du kaufst. Das kannst du dir im Index (z.B. DAX) vorher genau ansehen.

Natürlich bekommst du auch eine Broschüre für einen aktiven Fond. Gleichwohl trifft der Fondsmanager immer wieder Entscheidungen, was und in welcher Menge, er kauft – ohne dich zu fragen.

Welches ist das beste ETF-Depot?

Du bist generell von ETFs angetan und suchst nun nach dem besten ETF oder dem besten ETF-Depot? Jeder Mensch hat unterschiedliche Präferenzen und die unterschiedlichen Depots betrachten wir nun etwas detaillierter.

Was sind ETF-Sparpläne?

Bevor du ein Depot auswählst, solltest du wissen, dass du nicht alles auf einmal in einen ETF investieren musst. Denn viele Banken bieten Sparpläne an. Bei diesen wählst du einen oder mehrere ETFs aus und kannst diese meist kostenlos oder sehr kostengünstig besparen. Ein kostengünstiger Sparplan hilft dir langfristig für deine Altersvorsorge zu sparen und ist daher eines der wichtigsten Kriterien bei einem guten ETF-Depot.

Wo sollte ich mein Depot für einen ETF haben?

Grundsätzlich fährst du mit einem Depot bei folgenden Anbietern sehr gut:

- 👉 Comdirect

- 👉 Scalable

- 👉 Trade Republic

- 👉 Onvista

- 👉 Consors

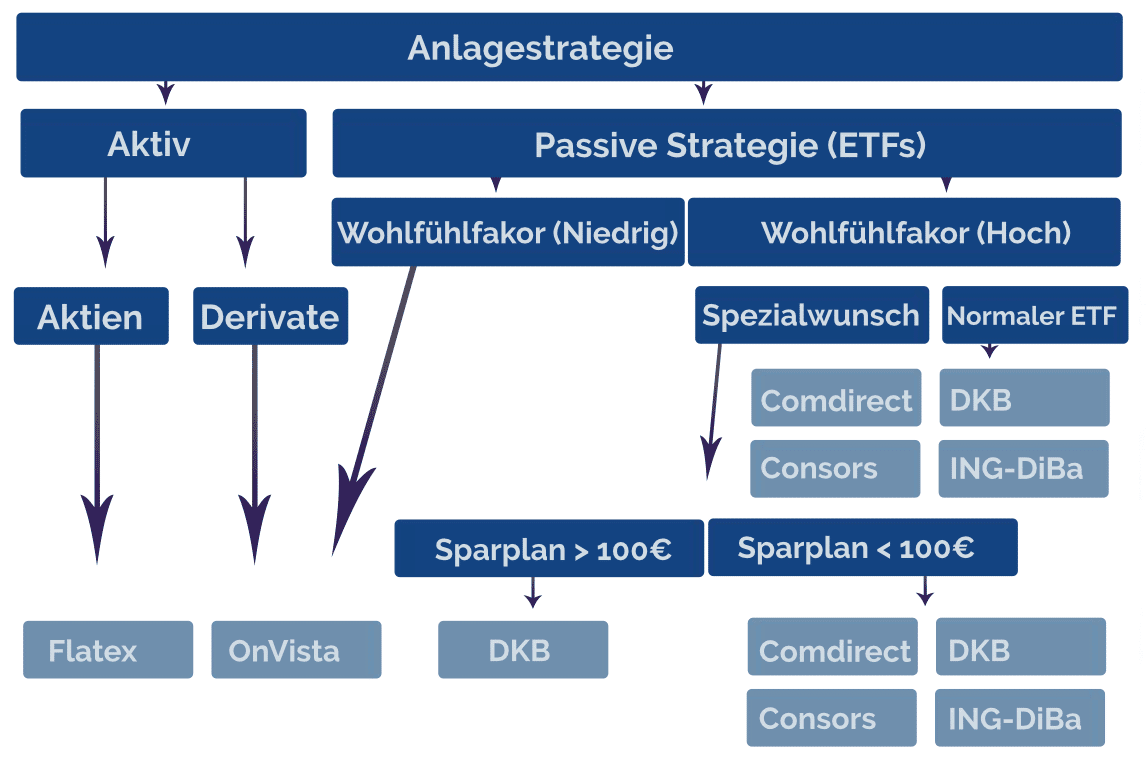

Als Anfänger ist es nicht schlecht sein Depot bei einer Direktbank zu haben. Die nächste Grafik gibt dir einen Überblick über die verschiedenen Depot Anbieter. Willst du passiv investieren (z.B. ETFs), einen hohen Wohlfühlfaktor und einen gängigen ETF besparen (z.B. MSCI World, MSCI Emerging Markets, etc.). Dann kannst du dies gut und gerne bei der Comdirect, DKB, Consors oder ING-DiBa.

Weitere Infos und unseren großen Depot-Vergleich findest du in unserem Artikel: Der ultimative Depot-Vergleich: Was muss ich beachten?.

Wovon ist das beste ETF-Depot abhängig?

Grundsätzlich ist das beste ETF-Depot von 3 Themen abhängig.

- Deinen persönlichen Kriterien an einen ETF.

- Die Eigenschaften des ETFs selbst.

- Der Menge an ETFs für dein Depot.

Was meinen wir damit genau? Lass uns einmal tiefer in die ETF-Auswahl einsteigen.

Worauf musst man bei der ETF Auswahl achten?

Wenn du einen ETF kaufen willst, musst du vorher 4 grundsätzliche Entscheidungen treffen.

- Dein Risiko: Wie viel Prozent soll der Anteil von Aktien oder Anleihen sein?

- Dein Schwerpunkt: In welche Länder oder Branchen soll der ETF investieren?

- Deine Gewinnverwendung: Soll der ETF thesaurierend oder ausschüttend sein?

- Deine Abbildungsmethode: Soll der ETF Swap-basiert oder replizierend sein?

Einige der Begriff werden die als ETF-Einstieger sicherlich nichts sagen und das ist vollkommen normal. Lass uns einen Blick auf die unterschiedlichen Aspekte werfen.

Schritt 1: Dein Risiko

Ein ETF muss nicht immer komplett aus Aktien bestehen. Du kannst diesem Rohstoffe oder Anleihen beimischen. Sinkt deine Aktienquote, sinkt natürlich auch dein Risiko. Willst du weniger Risiko eingehen, kannst du einen ETF mit anderen Anlagen kombinieren. Persönlich verwende ich ETFs mit hohem Aktienanteil, dabei orientiere ich mich allerdings auch an meinem Risikoprofil. Der Hintergrund ist, dass man im aktuellen Niedrigzinsumfeld bei Anleihen und Rohstoffen nicht stark genug für sein Risiko kompensiert wird.

Dein Risiko kannst du ebenfalls durch die Auswahl mehrerer ETFs streuen. Unsere Empfehlung wäre es 2-3 verschiedene ETFs auszuwählen mit unterschiedlichen Schwerpunkten.

Schritt 2: Länder Schwerpunkt oder Branchenschwerpunkt

ETFs gibt es haufenweise. Es gibt ETFs für Länder, Branchen und sogar ETFs für nachhaltige Unternehmen. Du solltest dich festlegen in welchen Fokus du investieren willst. Um eine gute Diversifikation zu erreichen, eignen sich Länder oder Kontinente recht gut.

Oftmals reicht schon ein ETF MSCI World und ein ETF Emerging Markets aus. Dadurch deckst du die Entwicklung des Marktest in den westlichen Länder sowie den Entwicklungsländer ab. Dazu später aber mehr.

Schritt 3: Thesaurierend vs. ausschüttender ETFs

Eine Geschmacksfrage ist es, ob dein ETF thesaurierend oder ausschüttend seien soll. Was sind thesaurierende und ausschüttende ETFs?

Bei vielen Aktien bekommst du Dividenden (Gewinnausschüttung des Unternehmens an die Aktieninhaber). Jedes Unternehmen kann selber festlegen, ob und wieviel, Dividende es jedes Jahr an seine Aktionäre zahlt. Apple zahlt zum Beispiel eine jährliche Dividende von 1,86% der Aktie, somit 3,48 Dollar pro Aktie pro Jahr.

„Dividenden sind Teil des Gewinns, den eine Aktiengesellschaft an ihre Aktionäre ausschüttet“

Diese werden dir im Normalfall jedes Vierteljahr ausgeschüttet. Das ist bei einem ETF genauso. Jetzt kannst du dich entscheiden, ob du diese Ausschüttung möchtest oder ob der ETF dein Geld direkt wieder anlegen soll.

Bis vor ein paar Jahren waren die thesaurierenden ETFs steuerlich begünstigt. Mittlerweile musst du jedoch auf beide ETFs Abgeltungssteuer zahlen.Circa 25% (ggf. + Soli) deiner Dividenden und Kursgewinne der Staat über die Kapitalertragssteuer/Abgeltungssteuer ein.

Was ist ein ausschüttender ETF?

Ein ausschüttender ETF schüttet dir deine Gewinne durch Dividenden jedes Vierteljahr aus. Steuerlich gesehen, zieht die Bank dir direkt den Betrag der Kapitalertragssteuer (25%) und Soli (5,5%) ab und überweist dir dann den Rest direkt auf dein Konto.

✅ Vorteile: Motivation & Einfachheit

Es ist natürlich nett zu sehen, dass jedes Vierteljahr dein Geld für dich Geld erwirtschaftet. Das wirkt motivierend und gleichzeitig ist es sehr einfach.

Was ist ein thesaurierender ETF?

Ein thesaurierender ETF legt deine Gewinne durch Dividenden wieder in den ETF an. Ein thesaurierender ETF auf Swap-Basis, kann sogar deine Dividenden vorerst steuerfrei wieder in den ETF investieren. Allerdings werden dann beim Verkauf des ETFs die Steuern fällig.

✅ Vorteile: Direkte Reinvestition

Steuerlich ist der thesaurierende ETF etwas komplizierter, da du erst die Steuern beim Verkauf des ETFs zahlst. Dafür wird den Geld automatisch wieder reinvestiert und du brauchst es nicht erneut anlegen.

Im Endeffekt ist es eine Geschmacksfrage, ob du einen thesaurierenden oder ausschüttenden ETF bevorzugst.

Schritt 4: Swap vs. replizierender ETF

Deine Bank oder der Herausgebers des ETF bestimmt, wie sie ihren ETF aufsetzen wollen. Dazu haben sie 2 Optionen.

- Sie können wie oben bereits angesprochen alle Aktien eines Index in genau den Anteilen selber kaufen. Dann spricht man vom physischen replizierenden ETF. Der ETF hält die Anteile physisch.

- Sie können sich die Entwicklung des Marktes über ein Swap-Geschäft mit einer anderen Bank oder anderem Institut absichern lassen.

Zur Info: Was ist ein Swap-Geschäft (Tausch-Geschäft)?

Bei einem Swap-Geschäft versichert Partner A dem Partner B die Entwicklung eines Markt. Dafür muss Partner A nicht die Aktien selber kaufen, sondern Partner B zahlt ihm die Rendite des Index z.B. DAX.

In der Praxis wird dies oft zwischen den ETF Anbieter und dessen Mutterkonzern genutzt. Der ETF-Anbieter kauft mit dem Geld der Investoren ein Träger Portfolio. Dafür verspricht der ETF-Anbieter dem Mutterkonzern die Rendite dieses Portfolios, der Mutterkonzern verspricht dafür dem ETF-Anbieter die Entwicklung des Index.

Fazit: Für dich als Anleger gibt es kaum Unterschiede im Risiko. Ebenfalls werden beide (Swap-ETFs und physische ETFS) steuerlich gleich behandelt. Du fährst mit beiden Systemen gut.

In unseren ETF-Workbook erfährst du mehr wie ein Swap-Geschäft genau funktioniert 👉 Hier geht´s zu unserem ETF-Workbook👈

Eigenschaften des ETFs bei der Auswahl beachten

Jetzt hast du dich festgelegt und die ersten 3 Schritte gemacht. Du möchtest einen Aktien-ETF (1), welcher den weltweiten Index MSCI World (2) widerspiegelt und ausschüttend (3) ist. Top!

Da ETFs auf Grund ihrer günstigen Preisstruktur und guten Renditen sehr beliebt geworden sind, gibt es mehrere Anbieter und mehrere ETFs, welche diese Kriterien erfüllen werden. Ist der Anbieter nun wichtig?

ETF Anbieter: Ein Überblick

Bei der ETF-Auswahl wirst du immer wieder auf Namen wie „iShares Core MSCI World UCITS ETF USD (Acc)“ oder „Xtrackers MSCI World Index Swap UCITS ETF“. Hinter diesen Namen stecken die Marken bzw. ETF-Anbieter der Großbanken. Die Verbraucherzentrale stellt dir diese noch einmal kurz vor:

|

Bank (Mutterkonzern) |

Credit Agricolé & Société Générale | Blackrock Asset Management | Commerzbank | Deutsche Bank | Société Générale |

|

Markenname (ETF-Anbieter) |

Amundi ETF | iShares | Comstage | DB X-Trackers | Lyxor International |

Kurzcheck: Kannst du den Namen des ETFs „Xtrackers MSCI World Index Swap UCITS ETF“ erklären?

Teil 1: Xtrackers –> Der ETF-Anbieter ist also die Deutsche Bank.

Teil 2: MSCI World Index –> Der ETF spiegelt den MSCI World Index ab.

Teil 3: Swap –> Der ETF ist Swap basiert. Er hat also ein Tauschgeschäft mit der Deutschen Bank um sich die Rendite des MSCI World abzusichern.

Regulatorik: UCITS steht für Undertakings for Collective Investments in Transferable Securities. Im europäischen Rechtsrahmen versteht man darunter Investmentfonds, die in gesetzlich definierte Arten von Wertpapieren und anderen Finanzinstrumenten investieren (Wertpapierfonds).

Eigenschaften der ETFs: Ab ins Eingemachte

Du willst noch mehr von ETFs verstehen? Dann informieren dich weiter über folgenden Themen: TCO, TER, Spread, Tracking Differenz, Indexabbildung, Index Turnover. In unseren Workbook erklären wir dir alles, was du über ETFs wissen musst. 👉 Hier geht´s zu unserem ETF-Workbook👈

Wir springen jetzt weiter zu 3 Beispielen für ein ETF-Depot.

Das perfekte ETF-Depot: 3 Beispiele

1. Beispiel: Einzelnes ETF-Portfolio – Starter Portfolio I

Du kaufst einen Thesaurierend SWAP-ETF auf den MSCI World oder einen ähnlich guten anderen MSCI World. So einfach ist der Einstieg!

2. Beispiel Zweier-ETF-Portfolio – Starter Portfolio II

Du kaufst einen MSCI World ETF & einen Emerging Market ETF.

Gewichtung: 70% MSCI World und zu 30% Emerging Markets.

3. Beispiel Dreier-ETF-Portfolio – Starter Portfolio III

Du kaufst einen MSCI World ETF, einen Emerging Market ETF & einen Europa ETF.

Gewichtung: 50% MSCI World, 30% Emerging Markets, 20% Europa.

Natürlich kannst du bei allen drei Varianten auch einen ausschüttenden ETF verwenden.

Alternative: Der Arero

Du kaufst dir mit dem Arero einen einzigen Fonds, der alles abbildet. Mehr über den Arero erfährst du unter: https://www.arero.de/

Wo finde ich den passenden ETF?

Natürlich musst du nicht die oben genannten ETFs verwenden. Viele Banken haben eine ETF-Suche. Dort kannst du ganz einfach mit einem Filter den passenden ETF suchen.

ETF-Suchen im Überblick

| Bank | Comdirect | ING | DKB | Onvista | Consors |

| ETF-Suche | Comdirect ETF-Finder | ING-DiBa ETF-Finder | DKB ETF-Finder | Onvista ETF-Finder | Consors ETF-Finder |